Deuxième partie: les politiques pour réduire l’inflation

Après avoir fait un bref tour d’horizon des diverses dimensions de l’inflation au Canada, nous allons maintenant présenter quelques mesures que les autorités monétaires et budgétaires peuvent prendre pour contenir cette poussée inflationniste. Nous indiquons aussi les obstacles que rencontreront ces mesures et rappelons que la volonté politique d’agir demeure toujours une composante majeure du succès de la lutte contre l’inflation.

La politique monétaire

La BdC a mis un terme à son programme d’assouplissement monétaire et a cessé notamment ses achats massifs d’obligations du gouvernement fédéral. Ce dernier devra aller sur le marché financier pour financer son important déficit prévu de l’ordre de 144 milliards de dollars (G$) pour l’exercice 2021-2022.

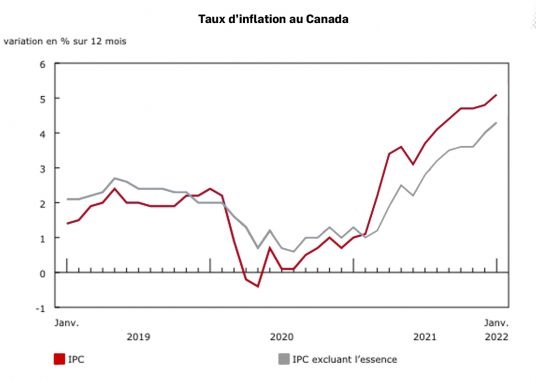

La BdC a annoncé qu’elle relèvera en mars son taux directeur pour ralentir la demande au pays alors que l’inflation à 5,1% fait en sorte que les taux réels d’intérêt sont largement négatifs. Avec un niveau élevé d’endettement des particuliers, la hausse des taux peut avoir des effets potentiellement dévastateurs. De plus, les hausses de taux aux États-Unis et au Canada affecteront les marchés financiers et pourraient provoquer une chute importante du marché des valeurs mobilières qui touchent notamment les fonds de retraite.

Pour faciliter la tâche de la BdC et éviter de s’en remettre uniquement aux hausses des taux d’intérêt pour juguler l’inflation, le gouvernement fédéral devrait enfin mettre de l’ordre dans ses finances et cesser d’alimenter la demande par ses programmes d’aide essentiels en début de pandémie et maintenant potentiellement inflationnistes s’ils ne sont pas strictement ciblés pour les secteurs en difficulté. De plus, la reprise de l’économie canadienne rend moins nécessaires les programmes pour soutenir la relance de l’activité. Il y a donc lieu que le gouvernement fédéral soutienne les efforts de la BdC pour réduire l’inflation en réduisant ses dépenses dans l’économie.

On retrouve quelques scénarios divergents chez les analystes quant à l’évolution du taux directeur d’ici un an et plus. Les uns prévoyant une lente montée de 100 points de base portant le taux à 1,25% sur un an et d’autres, une augmentation plus substantielle. À cet égard, rappelons que la BdC n’aura pas entièrement les coudées franches, car par exemple, si le taux canadien est sensiblement inférieur au taux américain, des capitaux à court terme au Canada iront vers les États-Unis pour profiter d’un taux plus élevé. Alors, le dollar CA va fléchir et stimuler les exportations et donc contrecarrer en partie les efforts de la BdC pour ralentir la demande globale au Canada.

Le taux directeur de la BdC a un impact direct et immédiat sur les marchés et les institutions prêteuses s’adaptent sur le champ alors que la hausse des taux touche tous leurs produits depuis les cartes bancaires jusqu’aux hypothèques. D’ailleurs, comme il est question d’une augmentation des taux depuis un moment, certaines institutions ont augmenté à l’automne dernier leurs taux hypothécaires. En contrepartie, les épargnants profitent également d’une augmentation du rendement sur leurs produits monétaires.

Le taux directeur de la BdC demeure l’instrument le plus connu des outils de l’institution. Mais en mars 2020, la BdC, en plus de baisser son taux directeur, s’est lancée dans une vaste opération d’assouplissement monétaire en achetant notamment des obligations fédérales. Cette injection de liquidité n’a pas comme cible principale de faire baisser les taux de long terme sur le marché obligataire, mais d’agir sur le court terme et assurer à très bas coût le financement de multiples transactions de manière à assurer le fonctionnement de l’économie.

Avec les achats massifs d’obligations fédérales, la BdC se retrouve maintenant avec un très gros portefeuille de ces titres qu’elle peut vendre sur le marché de manière à faire appel à l’épargne publique et ramener la taille de son bilan à un niveau tendanciel. Ainsi, d’opérations d’assouplissement monétaire, on passerait à des actions de «restriction monétaire» en réduisant la liquidité sur les marchés financiers. À cet égard, rappelons qu’historiquement les banques centrales ont toujours fait des opérations d’open market, c’est-à-dire des ventes ou des achats d’obligations du gouvernement central pour réguler les marchés financiers. Mais depuis la crise de 2008, les conditions des marchés financiers ont beaucoup changé et sont apparus alors les termes d’assouplissement monétaire et de restriction monétaire [1].

La vente des obligations par la BdC sur le marché entraînerait un mouvement en baisse de leurs prix et augmenterait ainsi leur rendement. Ainsi, la restriction monétaire fait donc augmenter les taux d’intérêt sur les marchés financiers. Mais cette méthode n’a pas la précision du taux d’escompte, mais vise de façon générale à retirer de la liquidité sur les marchés et à faire hausser les taux d’intérêt sans toutefois cibler un taux spécifique.

Toutefois, pour ne pas créer de mouvements spéculatifs sur le marché, il ne faut pas s’attendre à un énoncé de la BdC sur la restriction monétaire même si ces transactions apparaissent probables. Ces opérations se font à travers la gestion quotidienne de la Banque sur les marchés financiers.

L’impact des politiques

À court terme, les hausses de taux ont déjà en partie été escomptées comme dans les cas des hypothèques de sorte que les changements dans les termes des produits financiers seront limités. Les hausses subséquentes viendront toutefois augmenter le coût du crédit et contribueront à ralentir la demande globale.

Avec l’endettement des particuliers, la consommation et les activités du secteur immobilier seront parmi les secteurs plus touchés. Cependant, l’accumulation d’épargne pendant la pandémie pourrait se traduire par des gains inhabituels de consommation qui affaibliraient l’impact de la restriction monétaire. Mais il est à prévoir qu’une bonne part de cette épargne ira dans le tourisme à l’extérieur du pays.

De plus, il ne faudrait pas que ce ralentissement soit contrecarré par des programmes de dépenses du gouvernement fédéral ou des provinces. Parce que le PIB au quatrième trimestre de 2021 a connu une croissance robuste selon Statistiques Canada et que l’économie se retrouve près du plein emploi, le Canada n’a pas besoin de programme de relance pour marquer la fin de la pandémie. Dans cet exercice difficile de réduire l’inflation de l’offre, il est impératif de coordonner les politiques budgétaires et monétaires pour atteindre l’objectif de stabilité des prix.

Il faut voir que si la politique monétaire réussit à freiner la progression de la demande, les problèmes liés aux chaînes d’approvisionnement et au commerce mondial prendront encore un certain temps à se résorber. Les problèmes climatiques vont demeurer. On réussira à réduire l’inflation par la demande, mais il faudra attendre un certain temps avant d’atteindre la cible de 2%. Vouloir une politique monétaire plus agressive risquerait de provoquer un fort ralentissement de la conjoncture avec les coûts que cela comporte et avec des bénéfices limités sur l’inflation.